El sector de las Fintech está agitando el entorno de las pymes y de las startups desde hace algunos años. El pago por el móvil es una de las innovaciones clave del sector económico y los proveedores de Fintech cada vez son más populares.

Ir directo a la infografía

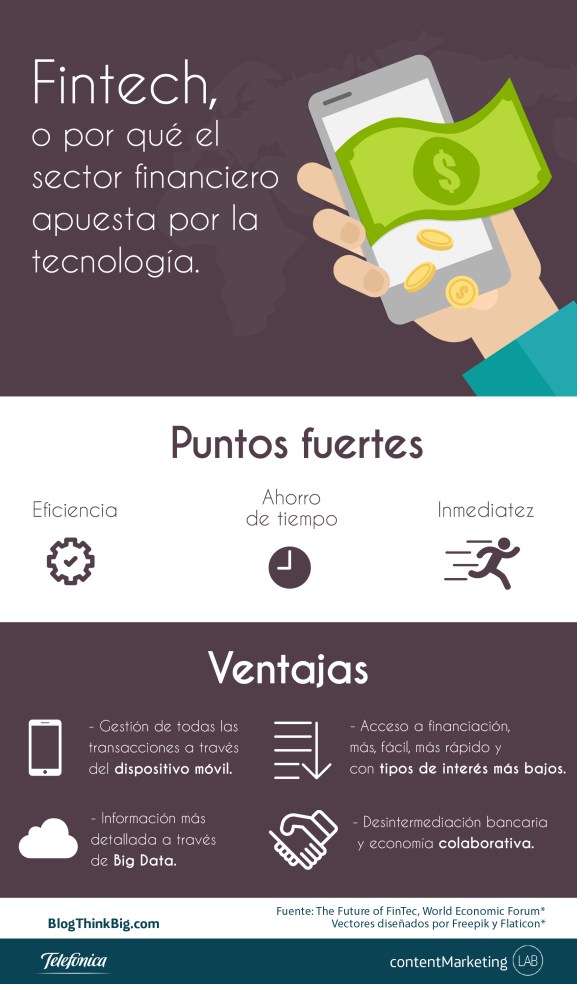

El concepto de Fintech ha revolucionado el mundo de la economía, eso es algo que sabe cualquiera que se dedique al sector de las finanzas y de las nuevas tecnologías. Estos nuevos players del entorno económico juegan con ventaja y se apoyan en un término clave: la desintermediación. Para hablar claro, permiten que puedas dejarte de trámites y papeleos y que gestiones todas tus transacciones a través del móvil o tablet. Las compañías que basan su negocio en finanzas y tecnología están evolucionando en muchos aspectos, como, por ejemplo, en la transición de un enfoque Business to Consumer (B2C) a otro Business to Business (B2B). Es decir, que las compañías también se ven necesitadas de plataformas de Fintech para sus transacciones.

Estas empresas tecnológicas proveedoras de servicios de Fintech se centran cada vez más en pymes y startups, donde el ámbito financiero es especialmente crítico, y así ambas se retroalimentan para poder obtener beneficio. También existe cierta paradoja, ya que muchas de las empresas de Fintech son startups a su vez, algo lógico teniendo en cuenta la corta trayectoria que tiene este fenómeno. El informe The Future of FinTech llevado a cabo por el Foro Económico Mundial, analiza este concepto que ha irrumpido con tanta fuerza en el entorno económico a nivel internacional. Aquí desglosamos algunas de las características de la financiación online en estas plataformas alternativas, que te interesarán especialmente si trabajas en una empresa que se encuentre en proceso de maduración.

Infografía

Fácil acceso a financiación

Los prestamistas se muestran más predispuestos a dar fondos a pymes y startups, cosa que a veces los bancos no están dispuestos a hacer. En muchas ocasiones, los pequeños empresarios deben recurrir a opciones alternativas a los bancos para encontrar financiación, y alrededor de una tercera parte de ellos están convencidos de que no habrían podido conseguirla de otra manera. Para estos entrepreneurs primerizos suele resultar más atractivo el préstamo con particulares mediante plataformas online, o lo que es lo mismo, Peer-to-Peer. Esta forma de préstamos permite que los beneficiarios adquieran fondos con mayor rapidez y normalmente con tipos de interés más bajos que los que exigen los bancos.

Detalle en la información

Con este tipo de financiación los procesos se ven mejorados en muchos aspectos, ya que permiten realizar un análisis minucioso de la información en comparación con otros servicios. Las startups de Fintech, pese a que cuentan con una estructura simple y suelen perseguir una estrategia de liderazgo de costes, conceden préstamos entre particulares y empresas, así como asesoramiento o créditos con procesos muy detallados que no se encuentran en otro tipo de financiación. Algunas de estas empresas recolectan información mediante Big Data o realizan precisas investigaciones de mercado, así que no tienen por qué tener motivos para envidiar a otros analistas financieros.

Rapidez

La velocidad es uno de los puntos fuertes de este tipo de financiación online, ya que en varias horas puedes realizar todos los trámites sin tener que pisar una oficina. Los fondos suelen estar disponibles en menos de una semana, plazo que en los bancos puede alargarse hasta las dos o tres semanas. Algunos incluso prometen dar una respuesta en menos de 48 horas, tiempo que dedican a analizar el riesgo del préstamo, lo cual es un gran aliciente para un pequeño negocio, ya que conseguir acceder a financiación en menos de dos días puede suponer una diferencia muy significativa.

Riesgo en la recolección de datos

Las Fintech también afrontan riesgos. Estas compañías recopilan información con gran velocidad, predicen el comportamiento de los usuarios, y analizan ciertos parámetros para llegar al nicho de mercado que quieren. Pero estas entidades cometen errores y en algunas de ellas han tenido lugar filtraciones y fallos de seguridad considerables, que ponen en riesgo la privacidad de los usuarios. También tienen lugar asimetrías en la información, y estas vulnerabilidades suponen un golpe para la reputación corporativa de las Fintech. Un riesgo de este tipo puede llevar a que la parte que necesita financiación se vea atraída por otro medio distinto a estas plataformas; el usuario debe pensar qué le compensa más, ya que aunque los costes se vean reducidos puede que exista otro precio a pagar.

Distintos tipos según necesidad

No queremos mencionar compañías en concreto, ya que existen muchas y de muchos tipos, según las necesidades del usuario, y no todas proporcionan el mismo tipo de servicio. Depende de si el préstamos es entre particulares, entre empresas, o si se necesitan realizar pagos móviles, etc. Desde aquí te animamos a que te informes sobre el tema si eres un pequeño emprendedor que necesita financiación, y a que te acostumbres a las transacciones online y al fenómeno del crowdlending, muy relacionado con todo lo que estamos contando. La economía colaborativa es otro de los ejes de este proyecto tan innovador. El Fintech se sitúa en el centro de la economía mundial, y probablemente sea parte de tu futuro si quieres sacar adelante tu idea de negocio.